Фондовый рынок – это не только акции и облигации. Диверсифицировать портфель помогут инвестиции в фонды – ETF и бПИФы. Что это такое, какие бывают фонды и как выбрать “идеальный” вариант – в нашем подробном гайде.

- Инвестиционные фонды: разбираемся с матчастью

- О главных преимуществах

- Диверсификация

- Минимальные вложения

- Экономия времени

- Высокая ликвидность

- Какие бывают фонды: разбираемся с ETF и бПИФ

- Что такое ETF

- Что такое БПИФ

- Как выбрать инвестиционный фонд: 5 критериев

- 1. Определитесь с целью

- 2. Учитывайте сумму и срок вложений

- 3. Проверьте управляющую компанию

- 4. Оцените доходность прошлых лет

- Как купить и продать инвестфонд: пошаговая инструкция

- Подведем итоги

- Посмотрите видео “Что такое инвестиционный фонд?”:

Инвестиционные фонды: разбираемся с матчастью

Инвестфонды (ETF и бПИФы) – финансовые инструменты, состоящие из определенного набора активов. Одни фонды инвестируют в американские акции. Другие – предлагают вложиться в корпоративные облигации. Третьи – в биржевые товары. Вариантов (и в России, и за рубежом) очень много.

В инвестиционном фонде каждый инвестор владеет своими индивидуальными акциями, но не имеет никакого влияния на то, куда вкладываются деньги. Какие активы покупать или продавать, сколько и когда – решает управляющая компания.

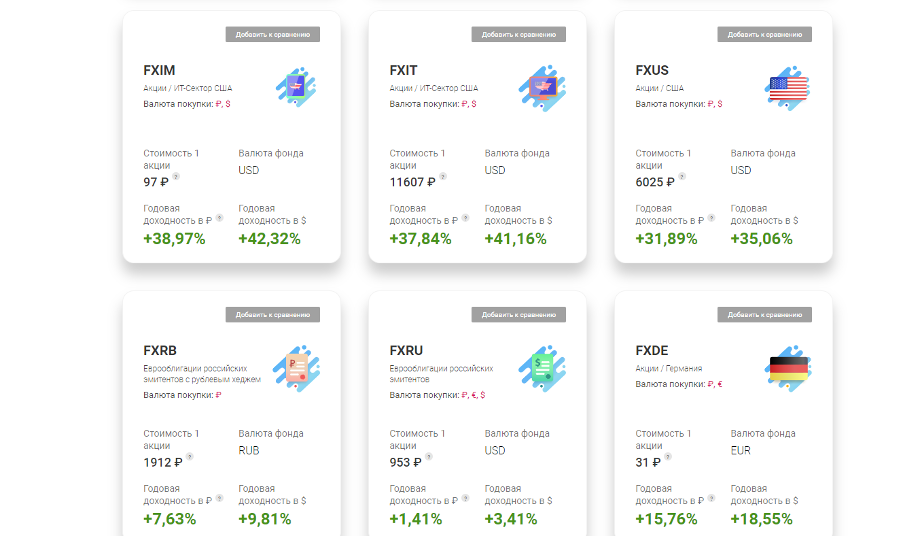

Инвестировать в фонды может каждый. Минимальный порог входа – стоимость 1 акции или пая. Например, на Московской Бирже (MOEX) можно найти фонды FinEx, которые стоят от 100 руб. и купить нужное количество бумаг.

О главных преимуществах

Диверсификация

Главная “фишка” инвест фондов – диверсификация. Что это такое?

- Представьте: у вас есть 6 000 руб. На них можно купить 10 кг. клубники или те же 10 кг. – но уже разных фруктов: бананов, яблок, персиков, груш, апельсинов (и клубники тоже).

- Вы не знаете, насколько вкусной будет клубника. Если купить сразу 10 кг., и ягоды окажутся кислыми, потраченные деньги вам никто не вернет. Поэтому лучше купить те же 10 кг. – всех фруктов, но уже по чуть-чуть. Даже если клубника окажется невкусной, груши и бананы наверняка будут сладкими.

По такому же принципу работают фонды: они вкладывают средства в разные активы, а не размещают всю сумму в отдельных акциях и облигациях. А значит – риски (=вероятность потерять деньги) уменьшаются.

Согласитесь: лучше владеть 50 акциями разных компаний, чем 2-3 отдельными бумагами. Даже если несколько бизнесов из 50 обанкротятся, остальные (с большой долей вероятности) покажут рост. А если закроется 1 компания из 3, потери могут быть очень печальными.

Минимальные вложения

Какая сумма нужна, чтобы купить одну акцию? С российскими компаниями все просто: мы можем с легкостью найти бумаги стоимостью до 1 000 руб. Например – те же “голубые фишки” – акции Сбербанка, Газпрома, ВТБ, Роснефти.

- На рынке США все сложнее. Порог входа в американские компании выше. Стоимость акций часто начинается от $100-200. Например, Tesla стоит около $700 (примерно 49 000 руб.), а покупка акций Facebook обойдется в $150 (10 500 руб.).

- Если бы мы собирали хорошо диверсифицированный портфель из американских акций, нам понадобились бы десятки (и даже сотни) тысяч рублей. Такие суммы есть далеко не у всех начинающих инвесторов.

Именно поэтому выгоднее инвестировать через фонды: покупать не только клубнику (отдельную акцию), а приобрести целую “корзину”, в которой будут и бананы, и персики, и яблоки (разные активы, входящие в определенный фондовый индекс).

Инвестфонды можно сравнить с одной большой акцией, внутри которой находятся акции интересующих нас компаний. Покупая ETF или бПИФ, вы получаете “частичку” большой ценной бумаги, то есть, становитесь владельцем части целого набора из нескольких десятков или сотен акций. Другими словами, за небольшие деньги – покупаете долю сразу в 500 компаниях или в 50 облигациях (или в любом другом количестве).

Для сравнения: покупка 1 бумаги Amazon обойдется в $3512. 1 акция фонда FXUS стоит около $85 – у вас в портфеле 500 крупнейших компаний США.

Экономия времени

Инвестиции в фонды – оптимальный вариант для “ленивых” инвесторов. Вам не нужно анализировать отдельные компании и проводить часы напролет на торговым терминалом.

Главная задача – выбрать фонд, указать нужное количество акций и подтвердить сделку. Обо всем остальном позаботится управляющая компания.

Высокая ликвидность

Фонды крупных провайдеров (FinEx, iShares, Vanguard и др.) можно легко купить и продать в любое время: по рыночной цене.

Какие бывают фонды: разбираемся с ETF и бПИФ

Самые популярные виды инвестиционных фондов – ETF и БПИФ. Они работают по одной “схеме”: следуют за определенным базовым активом – фондовым индексом.

Фондовый индекс – абстрактный набор финансовых активов, сгруппированных по определенному признаку. Критерий отбора может быть любым. Например – принадлежность к определенной отрасли, сектору или стране, высокие дивиденды.

Для чего нужны индексы? Давайте вернемся к нашему примеру с фруктами.

- Допустим, яблоко стоит 30 руб., апельсин – 40 руб., вишня – 50 руб. Вместе эта «корзина» стоит 120 руб.

- Зная стоимость набора, мы можем отслеживать, как будет меняться стоимость сразу всех 3-х фруктов в целом, а не по отдельности.

Аналогичным образом работают и фондовые индексы:

- В мире существуют десятки тысяч компаний. Отслеживать цены на каждую отдельную бумагу довольно трудно.

- Поэтому бумаги группируют по индексам. Так просматривать общий тренд намного удобнее, т.к индекс отражает движение цен на «корзину» из активов.

Индексы выступают базовым активом фонда чаще всего. Например, базовым активом фонда FXUS является индекс Solactive GBS United States Large & Mid Cap Index NTR, отслеживающий динамику 500 крупнейших компаний США.

Также существуют закрытые, государственные инвестиционные фонды, фонды коллективных инвестиций. Для “рядовых” инвесторов это скорее “нишевые” истории.

Что такое ETF

ETF (или exchange traded fund) – инвестфонды, акции которых обращаются на бирже. #FXUS, #FXRL, #FXGD – классические примеры ETF.

- ETF управляют провайдеры – управляющие компании. iShares, Vanguard, FinEx, BlackRock – самые крупные их них.

- Чем занимаются инвестиционные компании? Обслуживают ETF и вкладывают деньги инвесторов: с целью увеличить капитал.

- Услуги управляющей компании небесплатны. Поэтому все без исключения ETF взимают комиссию – в пределах 0,2-1,5% в год. Все зависит от провайдера. Отдельно платить комиссионные не нужно – их удерживают ежедневно: из стоимости доли в инвестфонде.

Помимо провайдера роль в работе фондов участвует ряд других важных посредников: кастодиан (независимая компания – без ее согласия ETF не сможет совершить ни одной сделки), депозитарий и аудитор (внимательно следит за отчетностью управляющей компании).

Что такое БПИФ

БПИФ – биржевые паевые инвестфонды. Не путайте бПИФ и обычные ПИФы. В чем их отличие? БПИФы можно купить на бирже: но уже не в виде акций, а паев. На МОЕХ доступно более 50 вариантов.

Еще одно отличие биржевых фондов – стратегия. Управляющие классических ПИФов, как правило, самостоятельно отбирают активы и управляют ими. БПИФы же, наоборот, копируют определенные индексы, например, S&P 500 или NASDAQ.

- В чем недостаток БПИФов? В первую очередь – в высокой комиссии: в среднем от 3%. Но чаще всего за управление инвесторы платят 5-7%, поэтому реальная доходность оказывается ниже. Даже если за год инвестиции принесли 27%, за вычетом комиссии цифра будет не такой впечатляющей: 20%.

- За продажу пая управляющая компания тоже может удержать комиссионные. Эта сумма называется скидкой и не может превышать 3%. Перед тем, как выбрать ПИФ, обязательно уточните этот момент в управляющей компании.

- Не стоит забывать и о дополнительных расходах – например, комиссии депозитария и брокера.

- Многие бПИФы работают по принципу «фонд в фонде». То есть, покупают акции популярных зарубежных ETF и перепродают их с наценкой.

- В чем еще минус? Покупая бПИФ-матрешку, мы платим комиссию дважды: управляющей компании БПИФа и провайдеру ETF. Отсюда – доходность намного ниже ожидаемой.

Есть и плюсы. Инвестиции через бПИФы – единственный вариант для покупки зарубежных ETF для неквалифицированных инвесторов («неквалов»).

«Неквалам» российское законодательство разрешает покупать исключительно отечественные ETF. Например, фонды провайдера FinEx, которых на МосБирже насчитывается 26. Это неплохие варианты, но с точки зрения состава и доходности многие зарубежные инвестфонды выглядят интереснее.

Как выбрать инвестиционный фонд: 5 критериев

1. Определитесь с целью

Если ваша задача – активный рост капитала, рассмотрите фонды акций. Исторически бОльшую прибыль дают ETF и бПИФы, отслеживающие индексы компаний малой и средней капитализации. Но помните, что в условиях повышенной волатильности и кризисов рынок не может расти всегда. Чем больше ожидаемая доходность – тем выше риски.

Для формирования “подушки безопасности” больше подойдут консервативные инвестфонды – фонды облигаций или недвижимости. Средняя доходность – 8-10% в валюте.

- Если рынок сильно перегрет, рано или поздно это скажется и на вашем капитале. Поэтому оптимально добавлять в портфель и фонды акций, и фонды облигаций. Это поможет диверсифицировать вложения.

- Среднерисковой считается стратегия 40/60, где 40% портфеля отводится на фонды акций. Остаток – на инвестфонды облигаций.

- Также оптимально распределить вложения между ETF разных стран/секторов/отраслей. Активы разных ETF должны быть независимыми друг от друга – так, чтобы не было сильной положительной корреляции.

- Еще один интересный вариант – “всепогодные фонды”, состоящие на 30% из акций, на 15% – из облигаций и сырьевых товаров, на 55% – из облигаций с разным сроком погашения. Такие ETF подойдут, скорее, консервативным инвесторам, так как дают доходность чуть ниже среднего по рынку.

2. Учитывайте сумму и срок вложений

Чем больше времени у вас в запасе, тем меньше риски. С увеличением инвестиционного горизонта можно добавлять в портфель высокодоходные фонды. Если вы планируете инвестировать как минимум на 5-10 лет, краткосрочные колебания не должны вас волновать. Рынок восстанавливается после любых рецессий.

И наоборот: для краткосрочных целей лучше выбрать фонды, дающие лучшую доходность на горизонте 1-3 лет, – инвестфонды облигаций.

3. Проверьте управляющую компанию

Покупайте фонды только на бирже, и только от лицензированных провайдеров: FinEx, Vanguard, BlackRock и др. Кроме того, роль управляющей компании может выполнять крупный банк. Инвестировать в ETF вне биржи очень рискованно.

4. Оцените доходность прошлых лет

Историческая доходность – визитная карточка фонда. Посмотрите:

- Какую доходность ETF или бПИФ приносил на разных временных интервалах – за последний год, 3 года, 5 и 10 лет. Не забывайте, что прошлая доходность не гарантирует будущих результатов.

- Какой тренд имеет график: восходящий или нисходящий.

- Насколько доходность ETF соответствует доходности базового актива (ошибку слежения). Если значение больше 1%, фонд в портфель лучше не добавлять.

Как купить и продать инвестфонд: пошаговая инструкция

Купить инвестфонды можно через любого российского брокера: на Санкт-Петербургской (SPB) и Московской бирже (МОЕХ).

- Практически все ETF и бПИФы на MOEX – индексные (провайдеры FinEx, ITI Capital и др.) – доступны без статуса квалифицированного инвестора.

- На бирже СПб фондов более 90. Часть из них – зарубежные ETF – обращаются на внебиржевом рынке (нужен статус “квала”, подтверждается через брокера).

Порядок действий выглядит так:

- Открываем брокерский счет/ИИС у любого брокера РФ с лицензией Центробанка: в офисе или онлайн (достаточно паспорта).

- Пополняем счет с карты или любым другим предложенным способом.

- Ищем нужный ETF в поиске – по тикеру. Например, тикер FinEx USA UCITS ETF (инвестирует в крупнейшие компании США) – #FXUS.

- Переходим на ETF/бПИФ: нажимаем кнопку “Купить”. Указываем количество лотов (акций), цену (не ниже рыночной) и подтверждаем открытие позиции.

Чтобы продать акции или паи фонда, действуем по аналогичной схеме:

- Заходим в торговый терминал или мобильное приложение брокера.

- Выбираем нужный актив и нажимаем кнопку “Продать”.

- Указываем нужное количество лотов и цену (для быстрой сделки – рыночную (текущую).

Подведем итоги

Инвестиционные фонды – проверенный способ диверсификации портфеля. Широкий выбор вариантов на MOEX и СПБ-Бирже позволяет подобрать оптимальный ETF/ бПИФ с точки зрения риска и доходности.

Проверка фонда – обязательное условие перед покупкой. Внимательно изучите информацию об управляющей компании, базовом активе и доходности. Не стоит инвестировать исключительно в один инвестфонд. Помните о диверсификации: не складывайте все яйца в одну корзину.