Маржинальная торговля криптовалютой – популярный вариант у профессиональных трейдеров. Каких принципов они придерживаются, в чем риски операции для новичка, и, главное, как не потерять все свое состояние? Все ответы – в пошаговом гайде.

- Что такое маржинальная торговля?

- Важные детали

- Как работает маржа: разбираемся на примере

- Типы маржинальной торговли на биржах

- Сколько придется заплатить за маржу

- Как зарабатывать на маржинальной торговле

- Шаг 1. Регистарция на криптобирже

- Шаг 2. Пополнение баланса и перевод на маржинальный счет

- Шаг 3. Берем взаймы у биржи

- Сделка лонг

- Сделка шорт

- Шаг 4. Возвращаем долг бирже

- Посмотрите видео на тему: “Маржинальная торговля криптовалютой”

Что такое маржинальная торговля?

Маржинальная торговля (margin trading) – та же торговля криптовалютой, но не на собственные, а на заемные средства. Смысл здесь такой: заработать на рыночных колебаниях и волатильности.

На криптобиржах есть два типа сделок: лонг и шорт.

- С лонгом все понятно. Купил активы – и держишь их до победного.

- С маржинальной торговлей – хитрее. Трейдер берет активы в долг (у брокера или биржи), продает их. А затем – откупает их по более выгодной для себя цене. Разница между ценой покупки и продажи – и есть профит от сделки. Прибыль трейдер забирает себе. А сумму долга – возвращает обратно криптобирже. Да еще и с процентами.

При помощи маржинальной торговли можно заработать не только на росте, но и на падении активов. Во втором случае мы говорим о сделках “шорт” – коротких позициях. Такие сделки инвесторы открывают в надежде заработать на снижении цен. Тогда, когда рынок падает, и получить прибыль “традиционным” способом довольно трудно. В этой ситуации можно продавать акции, которых в криптопортфеле пока нет.

Еще раз: существуют два вида маржинальных сделок:

- В расчете на рост (лонг). Берем средства взаймы, покупаем, продаем активы. Разницу – оставляем себе. Сумму займа – возвращаем бирже.

- В расчете на падение (шорт). Продаем активы, которых пока нет в портфеле.

Важные детали

Есть несколько моментов, не зная которых, вы можете просто потерять свои деньги.

- Первое (и самое важное) правило – “кредит” биржи – не бесплатный. Вы берете бумаги в долг, закрываете позицию и получаете деньги. Но эти деньги – не ваши, а кредитные. Их дают под процент. Сколько придется заплатить? Внимательно читайте тарифный план: в нем обязательно должна быть строка с указанием % для маржинальным операций.

- Второй момент – для того, чтобы воспользоваться маржой, необходимо обеспечение. Сколько? Определенный процент от стоимости сделки. Его определяет биржа. Например, 10%. Если планируете открыть позицию на $1 000, позаботьтесь о наличии $100 на брокерском счете. Кстати, покупать другие активы на “неприкосновенный запас” нельзя. Эта сумма – ваша гарантия перед биржей, так называемое “подтверждение” наличия средств.

Шорт – это всегда повышенные риски (и не только из-за процентов по кредиту). Когда мы открываем длинную позицию, например, на 20 000 руб., то рискуем только этими деньгами. Максимум, который может потерять инвестор – 20 000 руб. – все ограничено суммой сделки. Доходы, напротив, не ограничены. В долгосрочной перспективе мы можем заработать несколько десятков, сотен % “сверху”. С шортом все с точностью до наоборот: доход ограничен 100%, а потерять можно всю сумму на криптосчете. Именно поэтому – мы рекомендуем открывать короткую позицию только при 99%-ной уверенности в падении цены.

Как работает маржа: разбираемся на примере

В чем отличие спотовых и маржинальных сделок? Разбираем по полочкам – на простом примере.

Но для начала – несколько важных деталей. Соотношение собственных и кредитных средств на криптобирже называют кредитным плечом.

- Представьте: вы нашли интересную монету, недооцененную рынком. Вы хотите войти в сделку “Х” объемом в 400 000 руб. Но собственного капитала на покупку бумаг пока не хватает: на вашем счете есть “скромные” 80 000 руб. Представим, что эту сумму и нужно предоставить в качестве обеспечения.

Кредитное плечо мы можем записать одним из трех способов:

- 1:5 – соотношение между фактической суммой в наличии и размером позиции, которую вы хотите открыть.

- 1:4 – отношение собственного капитала и суммы, которой не хватает на покупку актива (в нашем случае это 360 000 руб. – кредит биржи).

- 20% – та же доля, что и в первом варианте, но выраженная в процентах.

Еще раз: Размер кредитного плеча показывает, какую сумму биржа готова предоставить в долг. Например, если плечо – 1:10, инвестор может совершить сделку на сумму, в 10 раз превышающую собственный капитал; 1:6 – в 6 раз и т.д.

- Маржинальная торговля – это всегда риски, которые смело можно умножать на 2. Ведь вы торгуете не только собственными средствами, но и привлекаете капитал биржи. Если вы не угадали с направлением цены токена, и она стремительно пошла в противоположную сторону, потери будут в несколько раз больше, чем при покупке криптовалюты на собственные деньги. Убытки придется компенсировать из собственного кошелька.

Простой пример. Нас заинтересовала монета “А” стоимостью $20 (сделка в надежде на рост). На реальном счете – $2000. Биржа предоставляет плечо 1:4. А значит – доступный капитал (с учетом кредита) увеличивается до $8000.

Вот так выглядели бы спотовая и маржинальная сделка:

|

Спотовая сделка |

Маржинальная сделка |

|---|---|

|

Исходные данные: $2000 собственных средств. |

Исходные данные: $8000. Из них – $2000 – собственных средств. $6000 – заемных. |

|

На $2000 покупаем 100 монет по цене $20 за штуку. |

На $8000 покупаем 300 монет по цене $20 за штуку. |

|

Ждем, пока монета “А” подорожает до $30 за штуку. |

Ждем, пока монета “А” подорожает до $30 за штуку. |

|

Фиксируем прибыль. Продаем 100 монет по цене $30. Наш доход: $30 * 100 – $20 * 100 = $1000. |

Фиксируем прибыль. Продаем 300 монет по цене $30. Наш доход: $30 * 300 – $20 * 300 = $3000. |

|

$1000 – наш чистый доход (за вычетом комиссии биржи). Сделка спотовая. А значит – никаких процентов (как при маржинальном кредитовании) – не будет. |

Удачная сделка позволила увеличить капитал с $2000 до $5000 ($3000 – прибыль). Процентом с этой суммы придется поделиться с брокером. |

Пока вы пользуетесь кредитом, криптовалюта находится в залоге у биржи. По факту, риски несете только вы. Если цена токенов начинает резко снижаться и позиция становится убыточной, брокер имеет право “перестраховаться” и продать активы. Таким образом, вернет сумму, которую предоставил в долг.

Типы маржинальной торговли на биржах

С первой классификацией (позиции на рост и падение) – разобрались. Помимо этого – маржовая торговля поддерживает два типа маржи: кросс и изолированную. Некоторые биржи предлагают сразу два типа. Какие-то – только один.

В чем отличие?

- Изолированный счет – тот, на котором есть одна торговая пара.

- Кросс-маржевой – счет как минимум с двумя торговыми парами.

Уточняем: торговая пара – совокупность инструментов, пара активов А/В (токен/токен, фиат/криптовалюта, криптовалюта/фиат). Смысл очень простой: А – актив, которым мы планируем торговать. В – инструмент, за который будет осуществляться сделка (покупка и продажа). Простой пример: торговая пара BTC/USD. Биткоин – актив, который будет покупаться (или продаваться) за доллары.

Отличия между двумя типами торговли – в таблице:

|

Изолированный счет |

Кросс-маржевой счет |

|---|---|

|

Описание | |

|

В этом случае маржа не зависит от каждой торговой пары. Инструмент позволяет изолировать маржу, обеспечивающую один ордер, от маржи обеспечения другой (простой пример: торговля на двух независимых друг от друга счетах в рамках одного аккаунта) |

На кросс-маржевой счет “подтягиваются” разные активы. Все сделки активны до тех пор, пока выполняется условие минимальной маржи. Маржа зависит от каждой торговой пары. |

|

Пример | |

|

В рамках одного аккаунта трейдер открыл два независимых счета. Первый – для работы с краткосрочными позициями. Второй – для реализации долгосрочных возможностей. Представим, что счет с короткими (шорт) позициями сильно ушел в минус. А долгосрочные сделки, наоборот, – показывают себя очень хорошо. Смысл изолированного счета такой: убытки на первом счете не “съедят” прибыль на успешном. Таким образом, изолированная маржа позволяет контролировать финансовый результат (+ или -) в рамках стратегий, закрепленных за разными счетами. |

На кросс-маржевом счете – 5 позиций. Две сделки пошли вниз (и, тем самым, снизили уровень маржи). Оставшиеся 3 – показали рост (повысили уровень маржи). Смысл тут такой: выигрыш одной сделки позволяет удовлетворить маржинальные требования другой. Когда сделка становится убыточной, биржа не пытается закрыть ее, а “подтягивает” средства из других активов. И, тем самым, увеличивает время “жизни” сделки. Может быть и другой вариант: все позиции становятся убыточными, маржа падает ниже установленной отметки. В таком случае сделки закрываются принудительно. |

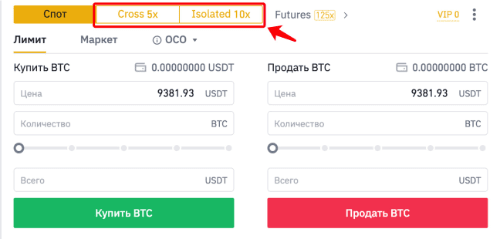

Вот так кросс-маржевой и изолированный счета выглядят на бирже Binance:

Сколько придется заплатить за маржу

Все зависит от биржи. Где-то условия адекватные. Где-то – завышенные. Вот цифры и расходы, на которые можно ориентироваться:

- Фандинг (ежедневная комиссия за использование заемных средств, плеча) – от 0,01% в день.

- Ролловер (тот же овернайт, как на фондовой бирже, но с небольшими отличиями) – за каждые 4 часа “жизни” позиции придется отдать 0,01-0,02% от суммы сделки.

- Комиссия при торговле в формате P2P. Сделки Peer to Peer предполагают, что трейдер берет в долг не у биржи, а у другого пользователя системы. Комиссия биржи стартует от 12-15% годовых.

Как зарабатывать на маржинальной торговле

С базой – разобрались. Пора переходить к практике. Покажем, как зарабатывать на сделках на примере крупнейшей биржи с маржинальной торговлей – Binance.

Чтобы было понятнее, представим весь процесс по шагам:

- Регистрируемся на криптобирже.

- Пополняем счет любым удобным способом и переводим деньги на маржинальный счет.

- Берем взаймы у биржи.

- Возвращаем долг бирже.

Шаг 1. Регистарция на криптобирже

На тонкостях регистрации останавливаться не будем. Об этом мы уже подробно писали в статье “Торговля на бирже Бинанс I пошаговый гайд для чайников”.

Шаг 2. Пополнение баланса и перевод на маржинальный счет

Вне зависимости от биржи, чтобы торговать на кредитные средства, нужно перевести деньги на маржинальный баланс.

- Как сделать это на Binance? Заходим в личный кабинет. Идем в раздел “Торговля” > “Маржа”.

- Выбираем тип аккаунта для торговли (“Кросс” или “Изолированный”) и нажимаем кнопку “Начать тест”. Внутри – 12 вопросов на знание правил системы. Без тестирования маржа будет недоступна.

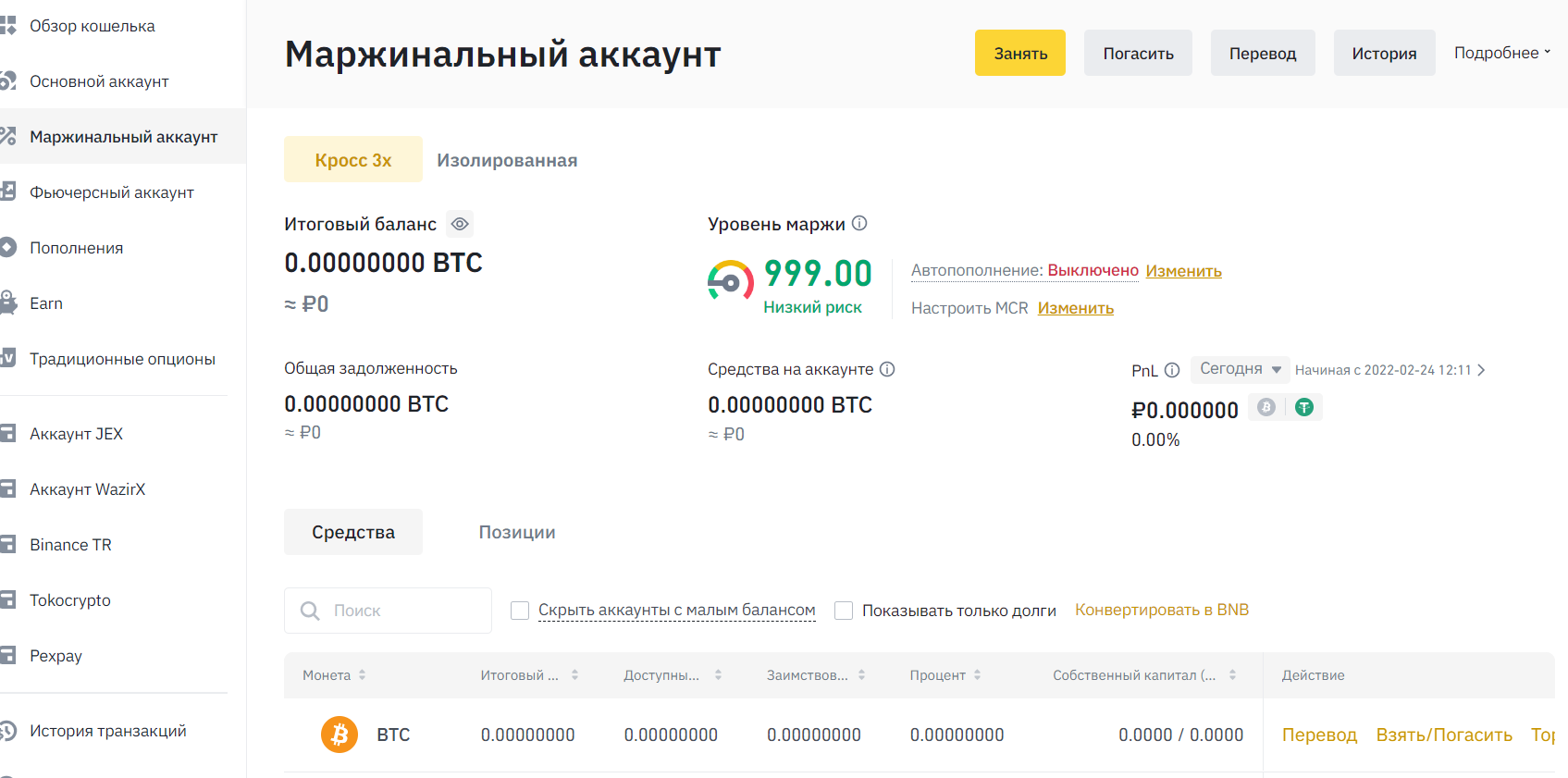

После этого откроется кошелек с маржинальным балансом:

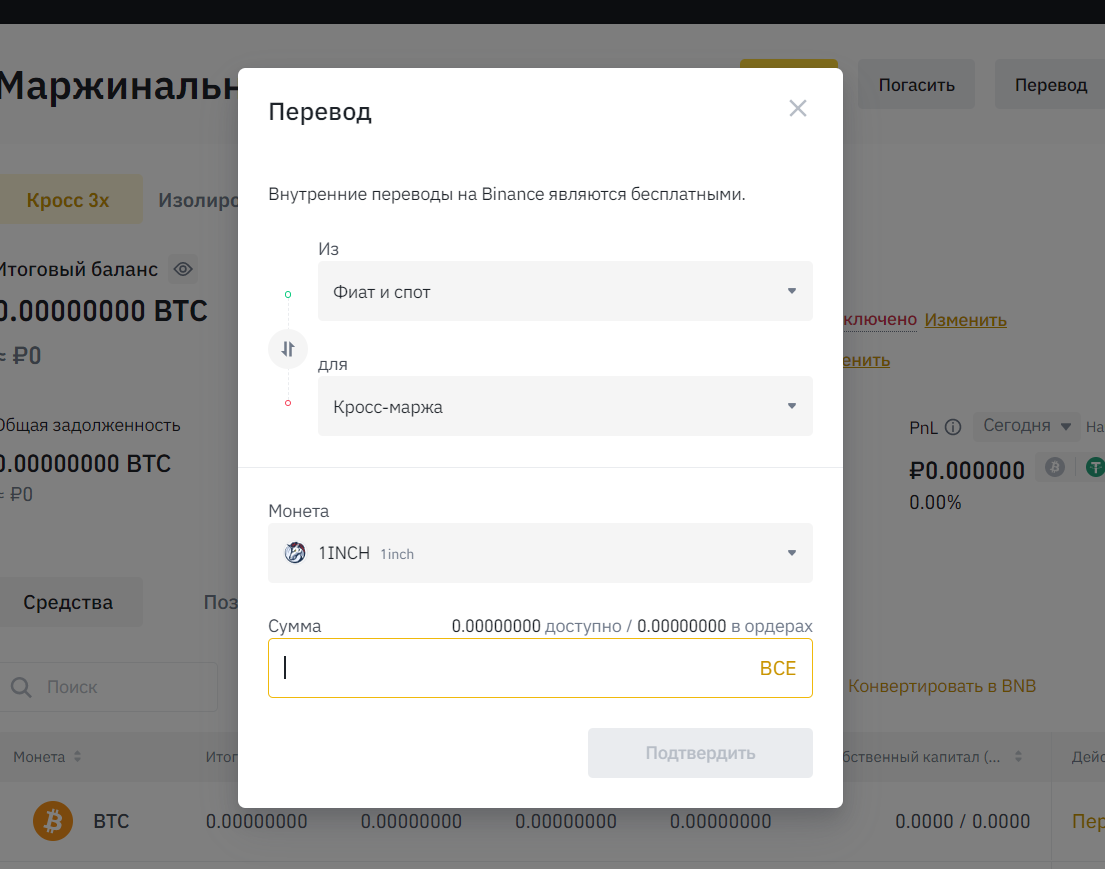

Нажимаем кнопку “Перевод” и, следуя инструкциям системы, переводим средства с фиатного баланса (или спот-кошелька) на маржинальный. Нажимаем “Подтвердить”.

Шаг 3. Берем взаймы у биржи

Возвращаемся в в интерфейс Binance. Напоминаем: идем в раздел “Торговля” и выбираем пункт “Маржа”.

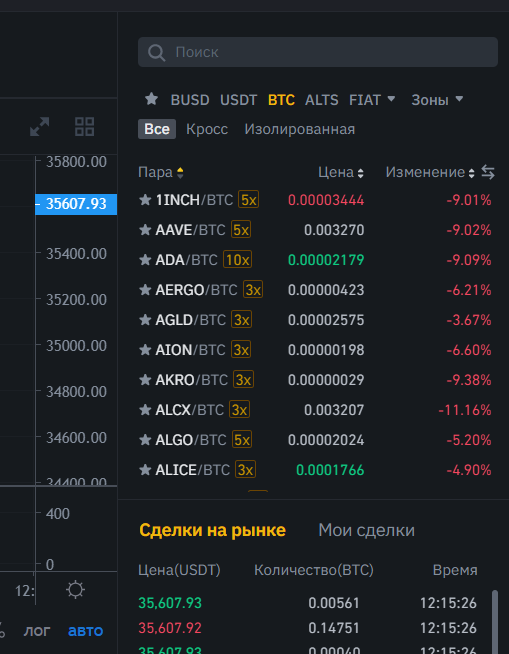

Все доступные валютные пары отображаются в списке в левой части страницы. Для кросс- и изолированной маржи – различаются.

Как оформить ордер – покажем на примере пары ETH/USDT:

- Выбираем нужный инструмент из списка.

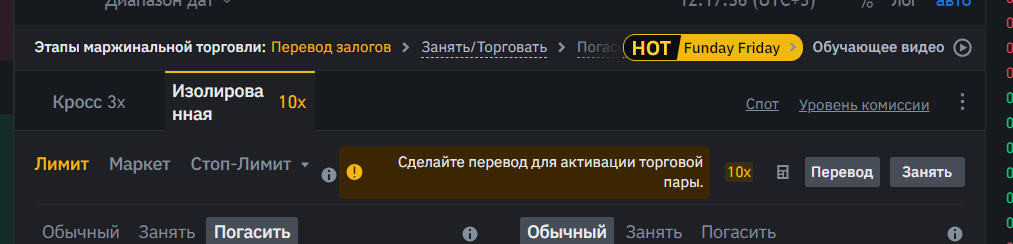

- Под графиком – в поле ордера – ищем кнопку “Маржа”. Кликаем на нужную вкладку “Кросс” или “Изолированная”.

- Нажимаем кнопку “Занять”.

В зависимости от того, по какой стратегии мы торгуем, вариантов будет два: сделка лонг и шорт. Давайте посмотрим каждый более подробно.

Сделка лонг

Торгуем в лонг: считаем, что в ближайшее время ETH вырастет. Работаем по этому варианту.

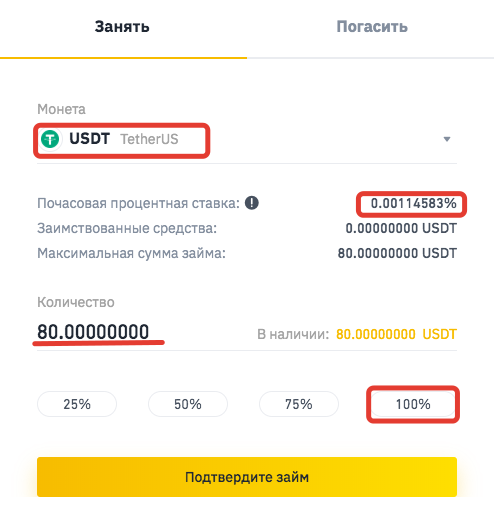

Максимально допустимое кредитное плечо для этой криптовалюты – х5. А значит, мы можем взять в долг сумму, превышающую собственный капитал в 5 раз. Пример: собственные средства – $20. Максимальная сумма займа – $80. Итого доступных для сделки средств – $100.

Можно использовать не все плечо, а, например, 25%, 50% или 75% от суммы.

В этой же форме появляется часовая процентная ставка – столько мы заплатим за пользование займом. Все готово: осталось подтвердить активацию маржи. В нашем распоряжении – $100.

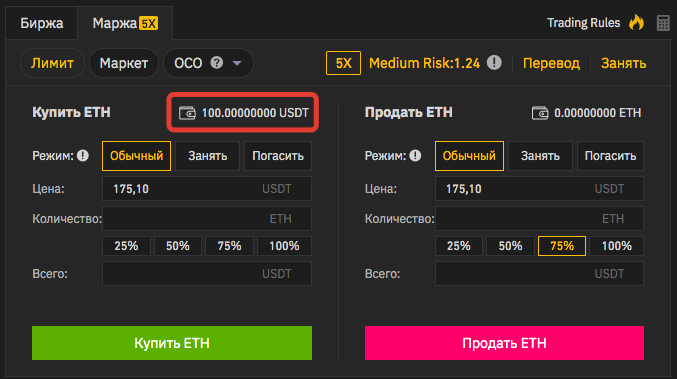

- Но на этом сделка не заканчивается. Доступная сумма ($100) отображается в поле ордера. Выставляем ордер “Лимит” или “Маркет”.

- В первом случае сделка пройдет по фиксированной цене (но не моментально, а когда цена дойдет до установленной отметки. Во втором – по текущей (рыночной) цене.

Внимательно заполняем поля и нажимаем “Купить ETH”. Поручение успешно выполнено.

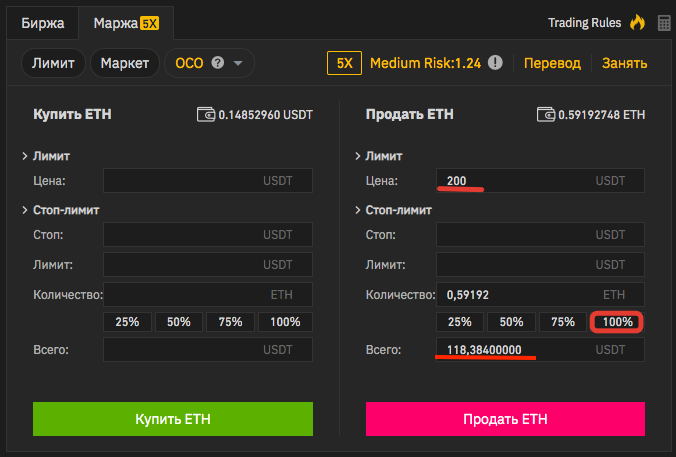

Сделка шорт

Вспоминаем: шорт – ставка на падение криптовалюты. Мы считаем, что в ближайшее время ETH упадет, поэтому оформляем ордер на продажу.

Выбираем тип ордера “Лимит” и ставим нужную цену (при достижении этой отметки поручение автоматически исполнится). Далее – все аналогично. Выбираем плечо и нажимаем кнопку “Продать ETH”. Таким образом, мы продаем заемный Эфир (фактически криптовалюта нам не принадлежит). И если курс пойдет в нужную сторону – сможем на этом заработать.

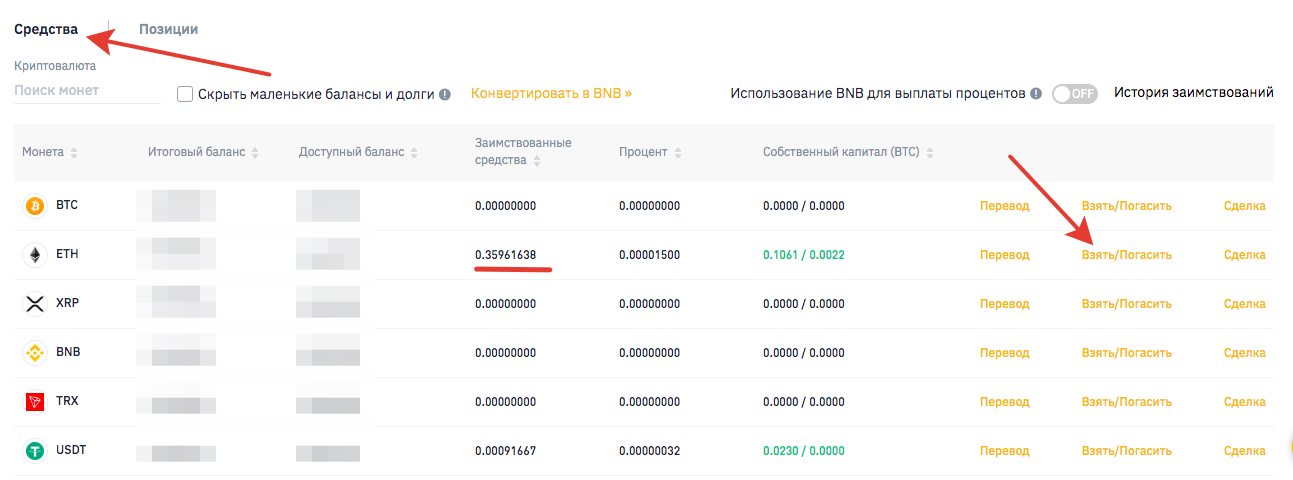

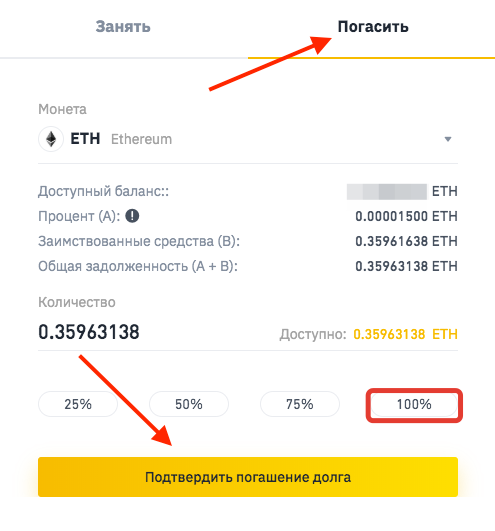

Шаг 4. Возвращаем долг бирже

Как только одно из поручений сработает (и мы получим свою прибыль), заемные средства нужно вернуть. Возвращаемся в “Маржинальный кошелек” > выбираем вкладку “Средства” и нажимаем кнопку “Взять/Погасить” напротив нужного ордера.

Выбираем “Погасить” > “100” > “Подтвердить погашение долга”. Все комиссии и проценты спишутся с баланса автоматически.

Вот так – быстро и просто – можно совершать маржинальные сделки на платформе Binance.